距离春节还有十多天,红包大战却已经开始。

这 场由腾讯和阿里巴巴主导的移动支付大战,正借由红包这个“核武器”迅速开启战端。昨天上午11 点,支付宝通过一个长微博,公布了大家期待已久的与央视春晚独家合作的互动玩法,核心点在于必须主动通过社交拓展才能够获得最多的红包。而微信方面则在今 日下午通过官方微信推送了一张图片,公布了关于微信红包玩法的最新细节:“不止摇一摇”。

这个最新玩法是朋友圈增加的一个新功能——“发 红包看照片”。用户可以对发布照片设置成“红包照片”,而照片则被模糊化处理,当好友想看清晰照片的时候,则需要支付一定金额的红包才可以看到。新玩法一 经推出,朋友圈出现了满屏幕的模糊照片。看上去微信红包又打赢了一场战争,但事实上真的如此吗?

虚胖泡沫下的微信红包

这次的红包营销,不得不说是一把双刃剑。微信凭借红包这把利器又一次引发了全民狂欢,微信支付的用户数看上去又要迎来新的增长了。但增长背后,微信失去的恐怕会更多。这种营销给朋友圈带来的骚扰,早已偏离了张小龙的最初的设想。

微 信红包显然是可以对腾讯推动微信支付起到重要作用的,用户为了发个红包可能会去绑定银行卡,因此红包可以为微信支付带来大量用户。而借助春节期间大量城市 用户的返乡,微信支付也通过红包覆盖到更多三四线城市的用户。借助微信这个强大的社交平台以及红包这个“核武器”,让微信支付在很短的时间完成了支付宝历 经十年才完成的用户积累,这确实让腾讯能够以一种前所未见的速度深入我们的生活。

在腾讯关于红包的各种官方宣传当中,“玩法”是经常被提到一个词。微信红包采用随机算法让所有参与者“抢”,每个人抢到的红包金额不同,最后激发用户主动分享和传播。这种借助社交网络带来的病毒式传播,很快让微信红包变得深入人心。但说到底,微信红包本质上只是一种社交行为,而不是一种经济行为。再确切的说,微信红包其实只是腾讯发明的一款超大规模的网络游戏,这和当年开心农场的偷菜本质上没有太大区别。

每 逢重大节日中,微信都喜欢放出一个特别漂亮的红包数据。近期的则是不久前召开的第二届世界互联网大会上,腾讯副总裁赖智明表示红包一天收发量是22亿个。 但我们其实很容易被红包这个表象蒙蔽,这些数据看起来让微信支付的笔数异常巨大。一个红包拆成100份,就是100笔移动支付,但这个给腾讯带来了什么价 值?除了带来更多追求娱乐效应的用户以外,看起来貌似没有。

事实上看似强大的微信红包背后,对微信支付整体市场份额的提升作用并没有想象 中那么大。根据比达咨询(BigData-Research)日前发布的《2015年度中国第三方移动支付市场研究报告》显示,在2015年第三方移动支 付交易规模市场份额中,支付宝以72.9%的份额居首,财付通(微信+手Q)以17.4%的份额位居第二。微信支付距离支付宝的份额和规模仍然有很大的差 距,被过份神话的微信红包显然无法改变微信支付在用户心中的地位。

腾讯的互金梦仍然前路坎坷

移 动支付蓬勃发展的最根本原因在于不同于早前的在线支付,移动支付充分借助了手机这一载体,并且和线下的商家连接在了一起,中国线下大约有 3000~5000万个消费场所。而无论是支付宝还是微信支付渗透的都不够多,如果我们把每一个场所都当成是一个支付场景,一旦移动支付将所有的商家都连 接在一起,那么爆发的潜力无疑巨大。

从这个角度来看,微信支付和支付宝的争夺很大程度上最终都会落实到线下场景的渗透上。经过几年的发展,虽然微信对线下场景的渗透仍然落后于支付宝,但整体上其实已经相差不大。双方通过布局本地生活服务、打车出行以及智慧城市服务等,都基本做到了覆盖各种领域。

而在过去短短的一年中,我们也目睹了互联网金融市场的井喷。然而在互联网金融布局这一块,微信支付短时间恐怕尚难以支撑起腾讯的互金梦。

与具备电商基因的阿里和京东不同,基于社交起家的腾讯开展金融业务唯一的优势其实只有入口,腾讯的金融版图很大程度上依赖的仍然是庞大的QQ和微信用户基数。“以支付为基础,融合社交优势,是腾讯发展互联网金融业务的特色。”腾讯副总裁、FIT业务线负责人赖智明在描述腾讯的互联网金融业务时这样说到。

或 许腾讯确实有底气说出这样的话,微信月活跃用户达6亿,QQ月活跃用户超8亿。但腾讯在开展金融业务时,却并没有把社交作用发挥到极致,给自己的定位更多 仍然是做连接器,希望尽可能的将金融机构开放连接进腾讯的生态布局之中。但金融机构和腾讯的合作很大程度上只是停留在表面,无论是微信还是QQ,对这些机 构来说更多的只是一个获客的渠道。

社交金融的本质其实仍然是金融,只不过被赋予了社交属性而已,而现 在腾讯的方向则偏向了如何实现社交上。支付宝花了8年时间从一个工具变成一个应用,又用了2年才从一个应用变成一个支付平台,由此可见,金融平台的打造并 不是短时间内就可以完成的。对腾讯来说其实应该做的是如何创新的推出一些金融产品,并最终赋予社交属性,让金融产品引入更多类似微信红包的玩法。或许支付 宝早前推出的娱乐宝会是一个很好的参考对象。

2、消费大数据的缺乏

对腾讯来说,其实最大的问题还在于消费数据的积累。背靠强大的熟人关系网络,微信建立了一套新的征信体系,海量用户数据对于未来金融应用业务将非常关键,大量的社交、支付、理财数据通过云计算挖掘,能够为金融机构大幅降低合作伙伴的运营成本、服务成本,并提升风控的能力。

但腾讯的数据很大程度上是基于社交形成的信息数据,这些数据如何应用于金融风控,存在极大的中间转换成本。而相比离钱较近的支付宝,其平台积累下来的都是消费数据,其风控可信度远比社交数据要高。

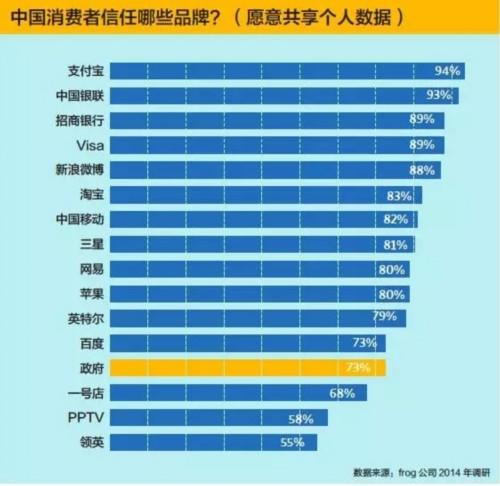

《哈弗商业评论》在一份报告中表示,“一个重要影响因素是消费者对公司的信任程度。我们的研究表明,信用卡和新兴金融公司得到了消费者最高程度的信任,银行、科技公司、零售商和电话公司位居中游,而社交网络获得的信任程度最低。”

中国消费者信任哪些品牌?

消费数据的积累很多时候需要消费场景的建设,微信虽然在布局线下场景方面做出了足够的努力,在本地生活服务方面的消费数据或许并不弱于支付宝,但缺乏庞大电商数据的支撑,却使得微信整体的消费数据仍然略有欠缺。原本的京东本应成为腾讯最佳的伙伴,然而京东也有一颗金融野心。这对未来腾讯打造更多金融场景来说,或许并不是一个好消息。

3、互金三巨头独缺腾讯

财 经国家周刊在不久前的一篇文章中这样写到,“如果以财付通作为腾讯进军金融业的起点,如今,腾讯金融业务已走到了第十个年头。相比蚂蚁金服大金融平台的战 略布局、京东金融全面开花的激进扩张,尽管腾讯金融的江湖地位无法被忽视,但是其产品创新和业务布局的速度明显弱一些。”提起三巨头这个词我们并不陌 生,BAT作为中国互联网三巨头对也业界产生了大局的影响,而在互联网金融行业其实也有三巨头。

不久前蚂蚁金服、陆金所、京东金融分别宣 布获得融资,三家公司市场估值接近3500亿元人民币。三家公司能够获得市场认可,很大程度上一个共同的特点在于他们对金融的风控能力和互联网的技术能力 的整合,其填补的都是传统金融还仍无法完全覆盖的领域,而这一定程度上正是腾讯所欠缺的。

蚂蚁金服有支付宝、芝麻信用、蚂蚁聚宝、网商银行、小贷、金融云、金融后台服务七大业务模块。事实上已经是互联网金融唯一的“超级大国”。

京东金融定位金融科技公司,其已经布局供应链金融、消费金融、财富管理、众筹、支付、保险、证券七大业务线。而出身平安集团的陆金所具备强大的金融基因,其三个主要板块是陆金所平台本身、普惠金融,以及前海金融资产交易所。两者算是互联网金融的“两强”。

蚂蚁金服、京东金融、陆金所,分别是互联网金融的“一超两强”,市场上这种声音出现的越来越多。但对于一直想要在互联网金融市场获得一席之地的腾讯来说,虽然微信支付在第三方支付市场上排名第二,但从眼下的布局上看,腾讯无疑是缺失的。

现在的腾讯在微信红包的毒药上已经走得太远,即使获得了再多关注,对腾讯的互联网金融布局恐怕都不会有太多的助力。而这场微信红包狂欢之后,在一片“抠门”的叫骂声中,或许这并不是腾讯想要的互金梦。而最后说到底,互联网金融还是金融

转载请注明:T台时尚女性网 » 看上去微信红包又赢了,但事实真的如此吗?